Definición de facturación

Una explicación "para seres humanos"

Una factura es un documento que refleja toda la información sobre una compraventa, sirviendo como comprobante de la operación realizada.

Cuando una persona física o una empresa (proveedor) le vende un producto o un servicio a otra persona o empresa (cliente), se debe crear un documento con el detalle completo de la operación: los datos de ambos, la descripción del producto o servicio que se ha vendido, el detalle de los impuestos que se aplican y los importes.

Aunque hablaremos de cada uno más adelante, los tipos de facturas más habituales son:

- Factura ordinaria: la que todos conocemos como factura normal o completa.

- Factura simplificada: es la que antiguamente conocíamos como ticket.

- Factura rectificativa: son las creadas para corregir errores de alguna factura anterior.

- Factura recapitulativa: documenta agrupaciones de facturas de un período de tiempo.

- Factura electrónica: la versión digital del documento.

Obligaciones para autónomos, empresarios y empresas

Todas las obligaciones de facturación

La legislación española, y en especial la Ley que regula el Impuesto del Valor Añadido (IVA) establecen una serie de obligaciones en materia de facturación. Según esta información, los empresarios y profesionales estamos obligados a:

- Emitir y entregar facturas por las operaciones que realizamos en el desarrollo de nuestra actividad empresarial o profesional.

- Conservar una copia o matriz de estas facturas emitidas.

- Conservar las facturas u otros justificantes recibidos de otros empresarios o profesionales.

- Llevar unos libros con los registros de las facturas emitidas y recibidas.

Obligación de emitir facturas

Los empresarios o profesionales estamos obligados a expedir y entregar facturas por las ventas de bienes y por las prestaciones de servicios que se realicen en el desarrollo de nuestra actividad.

Es obligatorio emitir una factura incluso en las siguientes situaciones:

- Cuando los bienes o los servicios prestados están exentos del impuesto o bien no sujetos a él.

- Cuando se reciben pagos con anterioridad a la operación (anticipos).

Esta obligación general tiene algunas excepciones para casos y actividades específicas acogidas a Regímenes especiales del IVA, como el Régimen de Recargo de Equivalencia (RERE), el Régimen Especial de la Agricultura, Ganadería y Pesca (REAGP) ó el Régimen Simplificado.

Documentos sustitutivos de las facturas

En ciertos casos, la obligación de emitir facturas se puede sustituir por la emisión de otros documentos sustitutivos de las facturas:- Hasta el 31 de diciembre 2012 eran los tickets.

- A partir del 1 de enero de 2013 son las Facturas Simplificadas.

La factura

Las facturas pueden tener distintos formatos y diseños, siempre y cuando recojan todos los contenidos que exige la legislación vigente.

Cómo hacer la factura: contenidos obligatorios

Toda factura ordinaria debe tener, al menos, los siguientes datos:

-

La serie de la factura: pueden establecerse diferentes series de facturación, en especial si se tiene varios establecimientos o se realizan operaciones de distinta naturaleza. No obstante, es obligatorio el uso de series distintas para:

- Las facturas rectificativas

- Las emitidas por un tercero.

- Las emitidas por procedimientos judiciales de ejecución forzosa.

Recomendamos consultar el artículo Cómo usar las series de facturación para organizar mejor mi negocio.

- El número de factura: dentro de cada serie, el número de cada factura debe de ser siempre correlativo con la fecha de la misma. Es decir, no puede emitirse dentro de la misma serie una factura con fecha posterior a la ultima emitida y un número inferior, ni deben existir "huecos" en la numeración.

- La fecha de factura: fecha en la que la factura es emitida.

- Fecha de realización de la operación, en caso de ser distinta a la fecha de expedición o emisión de la factura.

- Datos del vendedor, todos los datos del emisor de la factura:

- Nombre y apellidos o razón social.

- NIF del empresario (o CIF en caso de sociedades)

- Domicilio fiscal (todos los datos)

- Datos del cliente, todos los datos del destinatario de la factura:

- Nombre y apellidos o razón social.

- NIF del empresario (o CIF en caso de sociedades)

- Domicilio fiscal (todos los datos)

- Descripción de la operación: prestación del servicio o productos que se venden con detalle de unidades, precio unitario, descuentos, y ofertas no incluidas en el precio.

- Desglose de los porcentajes de IVA (tipos de IVA) aplicados a cada operación dentro de la propia factura.

- Desglose de todas las cuotas de IVA: importe del IVA repercutido al cliente, que debe aparecer siempre por separado.

- Desglose entre "base" y "cuota" de IVA. Si la factura tiene varios tipos de IVA diferentes, la factura deberá recoger por separado la base y cuota correspondiente a cada uno de los tipos.

- Recargo de equivalencia. Si el cliente está incluido en el Régimen Especial del Recargo de Equivalencia y le vendemos productosobjeto de su actividad además de repercutirle el IVA deberemos de repercutirle también el recargo que corresponda a cada uno.

- Precepto legal, en el caso de que emitamos una factura de venta que esté exenta de IVA.

Si la factura recoge una operación que esté exenta de IVA, debe incluirse una referencia a las disposiciones correspondientes de la Directiva 2006/112/CE de 28 de noviembre, relativa al sistema común del Impuesto sobre el Valor Añadido, o a los preceptos correspondientes de la Ley del Impuesto o indicación de que la operación está exenta.

Este precepto debe incluirse incluso cuando en la factura haya varias operaciones y la exención solo afecte a parte de ellas.

Menciones especiales que deben aparecer en la factura solamente en los siguientes casos:

- "Facturación por el destinatario", en el caso que la factura la haya emitido el destinatario de la operación.

- "Inversión del Sujeto Pasivo", en el caso de que el sujeto pasivo del Impuesto sea el adquirente o el destinatario de la operación

- "Régimen Especial de las Agencias De Viajes", en su caso.

- "Régimen Especial de los Bienes Usados", en su caso.

- "Régimen Especial de los Objetos de Arte", en su caso.

- "Régimen Especial de las Antigüedades y Objetos de Colección", en su caso.

Otros conceptos en facturas

Retenciones en la factura de venta

Retención en factura a profesionales

Las personas físicas que realizan una actividad económica profesional (incluida en la clasificación del IAE como actividad profesional), al emitir sus facturas deben aplicar una retención a cuenta del IRPF.

El porcentaje de la retención a aplicar en la factura será de:

- 15% desde julio de 2015.

- 7% durante el primer año de actividad y los dos años siguientes.

Retención en factura de algunos empresarios en módulos

También están sujetas a retención las personas físicas que realizan algunas actividades concretas de todas las que pueden estar acogidas a módulos (régimen de estimación objetiva del IRPF):

- Porcentaje de retención del 1% en las facturas de algunas actividades acogidas al régimen de módulos (incluidas engorde de porcino y avícola).

- Porcentaje de retención del 2% en las facturas de algunas actividades agrícolas, ganaderas o forestales en régimen de módulos.

Retención en factura por alquiler de inmuebles urbanos.

Igualmente, en las facturas que recogen el alquiler o arrendamiento de inmuebles urbanos se debe de aplicar una retención:

- Porcentaje de retención en alquileres: 19%.

La obligación de retener e ingresar el importe retenido es del cliente (de quien recibe la factura), pero quien la emite debe consignar el descuento en la factura emitida.

Por ello es también muy importante asegurarnos y comprobar que esta bien aplicada la retención en las facturas que recibimos de nuestros proveedores profesionales.

Para más información y detalles sobre todas las retenciones en vigor, puedes consultar:

Gastos suplidos en la factura

Los "suplidos" son los gastos que ha pagado el emisor de la factura en nombre de su cliente y que le corresponden a éste. Es un caso habitual en la prestación de servicios de algunos profesionales liberales, como abogados, notarios, gestores, etc.

Estos gastos finalmente deberá pagarlos el cliente, por lo que el emisor de la factura suele añadir su importe en su factura de venta incrementando el importe de los servicios que sí le ha prestado él.

Ejemplo de gastos suplidos:

Un abogado va a gestionar la compraventa de un inmueble para un cliente, gestión por la que le va a cobrar 1.000€, pero además la gestión implica pagar unas tasas en el registro de la propiedad que ascienden a 250€. El abogado pagó los 250€ en el momento de realizar la gestión, y posteriormente cuando emite su factura al cliente le cobra el importe de sus servicios (1.000€ más el IVA correspondiente - 210€), siendo el importe total de la factura 1.210€. A esta factura, el abogado añade el importe de los gastos suplidos, por lo que el importe final a cobrar por la factura será de 1.460€.

Al importe de los gastos suplidos el abogado no le repercute IVA ni le aplica ninguna retención, puesto que él no ha prestado el servicio (simplemente ha adelantado su pago). Será el Registro de la Propiedad quien haya emitido la factura con sus impuestos correspondientes a nombre del cliente por los 250€. Y si fue el bogado quien la recogió, en el momento del pago se la hará llegar a su cliente junto con la suya propia. De esta manera al cliente le llegan dos facturas: una de 1210€ y otra de 250€, que serán abonadas en un único pago al abogado por el importe total de 1460€.

En la práctica, muchas veces estos gastos suplidos no se reflejan en la factura y se liquidan antes o después de la emisión de la misma. El abogado del ejemplo podría haber cobrado los gastos suplidos presentando una nota de los gastos al cliente antes o después de emitir su propia factura.

Provisión de fondos

Las provisiones de fondos son cantidades entregadas por los clientes a profesionales para que éstos puedan pagar en su nombre gastos que le corresponde al propio cliente, gastos que suelen ser necesarios para las gestiones encomendadas al profesional y que no son sus propios servicios. Son cantidades a cuenta adelantadas para cubrir gastos suplidos.

No son anticipos, puesto que éstos son cantidades cuyo pago se adelanta pero que corresponden a una parte de los servicios que el profesional presta, mientas que la provisión de fondos es únicamente para cubrir los gastos suplidos por el profesional. Los anticipos devengan IVA, y deben ser facturados en el momento que se reciben, no así la provisión de fondos, que sólo consiste en una operación financiera.

La provisiones de fondos no se suelen reflejar en la factura de venta, aunque puede aparecer en el desglose de los pagos y vencimientos al final de la misma a nivel informativo.

Moneda, idioma y medios para emitir facturas

¿En qué idioma puedo hacer una factura?

Las facturas podrán expedirse en cualquier lengua. La Agencia Tributaria, no obstante, cuando lo considere necesario a los efectos de cualquier actuación dirigida a la comprobación de la situación tributaria del empresario o profesional o sujeto pasivo, podrá exigir una traducción al castellano, o a otra lengua oficial en España, de las facturas expedidas en una lengua no oficial.

¿Qué monedas puedo utilizar para hacer una factura?

Los importes que figuran en las facturas podrán expresarse en cualquier moneda, a condición de que el importe del impuesto, que en cada caso sea repercutido, se exprese en euros, utilizando a tal efecto el tipo de cambio a que se refiere el artículo 79.once de la Ley del Impuesto.

¿Qué medios tengo que usar para emitir una factura?

Las facturas podrán expedirse por cualquier medio, en papel o en formato electrónico, siempre que permita garantizar al emisor la autenticidad de su origen, la integridad de su contenido y su legibilidad, desde su fecha de expedición y durante todo el periodo de conservación.

Facturas recapitulativas, duplicados y copias

La factura recapitulativa

Son agrupaciones de varias facturas en una única, que incluye las operaciones llevadas a cabo en el plazo de un mes natural para el mismo cliente o destinatario.

El plazo para su emisión es, como máximo, el último día del mes natural en el que se hayan efectuado las operaciones. No obstante, cuando el destinatario sea un empresario o profesional, la expedición deberá realizarse antes del día 16 del mes siguiente.

Duplicados y copias de facturas

Como norma general, sólo es posible que exista un único original de cada factura emitida.

Se pueden emitir duplicados de las originales, con la misma eficacia que estos, siempre que conste en ellos la expresión "duplicado" y la razón de su expedición sea alguno de los siguientes casos:

- Cuando exista periodo original.

- Cuando concurran varios destinatarios (clientes) en un misma operación. En este supuesto, debe consignarse en la original y en cada uno de los duplicados la porción de base imponible y cuota repercutida a cada uno de ellos.

Modelos de facturas

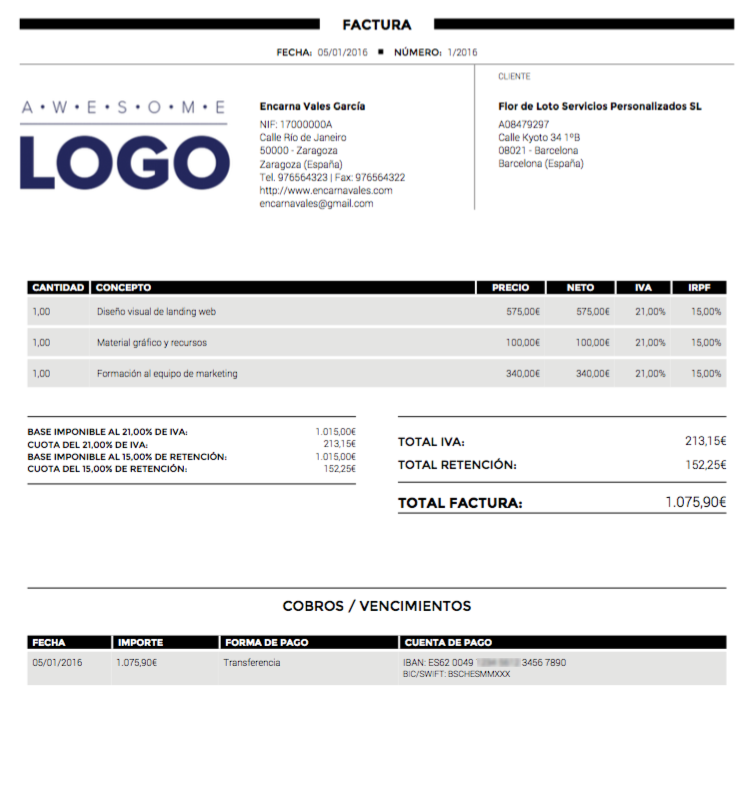

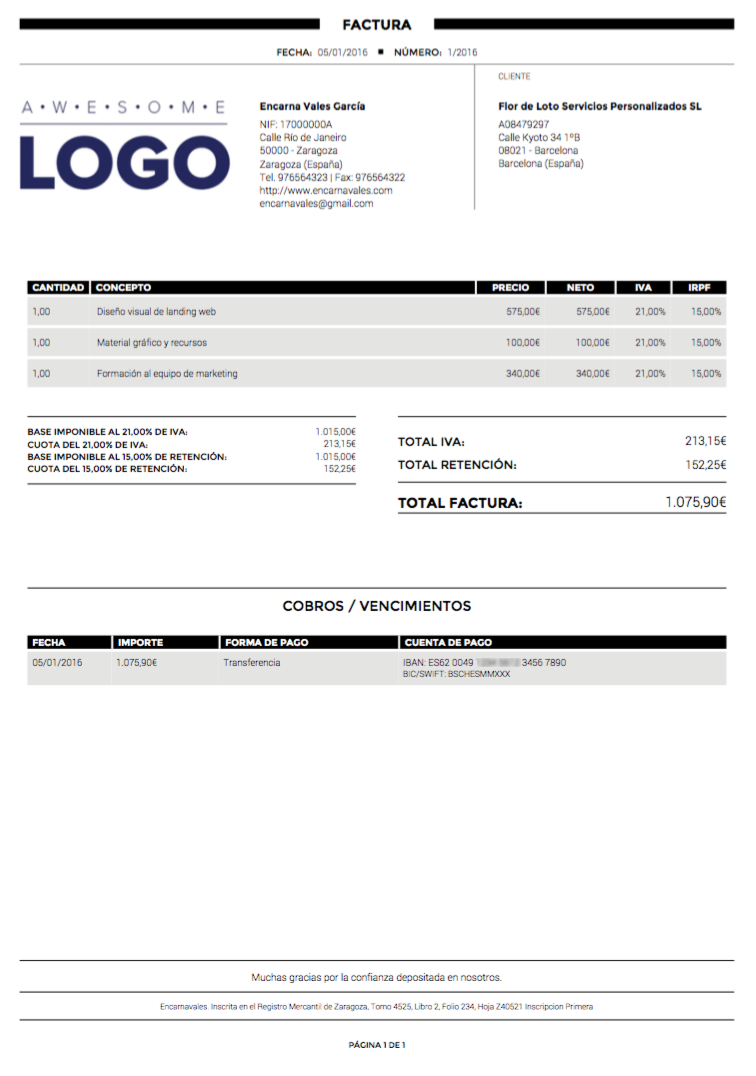

A continuación vemos un par de ejemplos de modelos de facturas habituales.

Modelo de factura con gran diversidad de impuestos:

>Ejemplo de factura con una plantilla de Cuéntica

La factura simplificada

Desaparece el ticket y llega la "factura simplificada"

La factura simplificada es el documento que, con algunos cambios, sustituye a los conocidos tiques o tickets y que son tan habituales en las compras en comercios al por menor.

¿Quién puede emitir facturas simplificadas?

En algunos casos, la obligación de emitir una factura podía sustituirse por la emisión de tiques hasta el año 2012, o por la emisión de la nueva factura simplificada a partir de 2013, en cualquiera de los siguientes casos:

Cualquier empresario...

- Cuando su importe no exceda de 400€ (IVA incluido).

- Cuando deba expedirse una factura rectificativa de una anterior.

Empresas con actividades específicas:

En las operaciones que se describen a continuación cuando su importe no exceda de 3.000€ (IVA incluido):

- Ventas al por menor.

- Ventas o servicios en ambulancia.

- Ventas o servicios a domicilio del consumidor.

- Transportes de personas y sus equipajes.

- Servicios de hostelería y restauración: restaurantes, bares, cafeterías, chocolaterías o similares.

- Servicios prestados por salas de baile y discotecas.

- Servicios telefónicos por uso de cabinas telefónicas, o mediante tarjetas que no permitan la identificación.

- Servicios de peluquería y los prestados por institutos de belleza.

- Utilización de instalaciones deportivas.

- Revelado de fotografías y servicios prestados por estudios fotográficos.

- Aparcamiento y estacionamiento de vehículos.

- Alquiler de películas.

- Servicios de tintorería y lavandería.

- Utilización de autopistas de peaje.

- En otros que autorice la Agencia Tributaria.

Contenido de las facturas simplificadas

Para emitir una factura simplificada, ésta debe incluir, al menos, el siguiente contenido obligatorio:

- Serie de la factura: pueden establecerse series diferentes, en especial si se tienen varios establecimientos o se realizan operaciones de distinta naturaleza. Es obligatorio el uso de series distintas para las facturas rectificativas y para las que son emitidas por un tercero.

- Número de factura: dentro de cada serie debe de ser siempre correlativo con la fecha de factura.

- La fecha de emisión de la factura.

- Fecha de realización de la operación si es distinta a la fecha de emisión de la factura.

- Nombre y apellidos o razón social, NIF y domicilio del emisor de la factura.

- Descripción de la operación: descripción de la prestación del servicio o de los productos que se venden.

- El tipo impositivo aplicado y la expresión "IVA incluido".

- Desglose entre bases imponibles si la factura tiene varios tipos de IVA.

- El importe total

- Menciones Especiales si es una factura rectificativa.

Si el destinatario es un empresario o profesional y lo pida se debe añadir:

- NIF y domicilio del cliente.

- Detalle de cuotas de IVA.

La factura electrónica

Cambios en el concepto de factura electrónica desde 2013

El nuevo Reglamento de Facturación amplía el concepto de "factura electrónica", haciéndose independiente de la tecnología utilizada para la emisión.

De esta forma, se entenderá por factura electrónica aquella factura que haya sido expedida y recibida en formato electrónico.

No obstante la nueva normativa reconoce de forma particular - pero no única ni obligatoria - el uso de determinadas tecnologías. Así, expresa que la autenticidad del origen y la integridad de su contenido quedarán garantizadas por alguna de las siguientes formas:

- Mediante una firma electrónica avanzada.

- Mediante un intercambio electrónico de datos (EDI).

- Mediante otros medios que los interesados hayan comunicado a la AEAT con carácter previo a su utilización.

En el caso de lotes que incluyan varias facturas electrónicas remitidas simultáneamente al mismo destinatario, los detalles comunes a las distintas facturas podrán mencionarse una sola vez, siempre que se tenga acceso para cada factura a la totalidad de la información.

Otros tipos de facturas

En algunos casos, por las peculiaridades de la emisión o por el propio motivo de emisión, es necesario realizar facturas que, aunque cumplen todas las características y requisitos de facturación hasta ahora expuestos, tienen características especiales a la hora de elaborarse y ser emitidas.

Facturas rectificativas

Deberá expedirse una factura rectificativa en caso de que el original no cumpla alguno de los requisitos para generar el derecho a deducción.

Una factura incompleta puede ser rectificada, de tal forma que se puede deducir su importe en el periodo en que se reciba o en los siguientes, siempre que no haya transcurrido el plazo de 4 años desde el momento de la operación.

Hay que hacer factura de rectificación cuando haya un error en el IVA en la original.

Cuando la modificación sea consecuencia de la devolución de envases y embalajes no será necesario expedir una nueva factura, sino que se podrá practicar la rectificación en la próxima factura que tenga el mismo destinatario (simplemente restando el importe de envases y embalajes devueltos del importe de dicha operación).

En los casos de descuento por volumen de compras no hará falta indicar las facturas correspondientes al periodo.

El documento rectificativo debe contener una referencia a su condición de documento rectificativo, con serie y numeración distinta, y hacer referencia a la factura que rectifica.

Facturas emitidas por el cliente o por un tercero

Las facturas pueden ser emitidas por los clientes de los empresarios o profesionales que entregan los bienes, prestan los servicios, o por terceros que actúen en nombre y por cuenta de los mismos. Es lo que se conoce como "facturación en nombre de terceros".

Los requisitos para poder acogerse a estas posibilidades son:

- Que exista un acuerdo escrito previo entre el empresario que realice las operaciones y el destinatario o el tercero que factura en su nombre autorizando a éste a hacerlo. Se exige que el acuerdo explicite las operaciones a los que será de aplicación este sistema.

- Debe haber un procedimiento de aceptación acordado por las dos partes.

- El envío de una copia de la factura emitida al empresario que la debería emitir.

- Las facturas son emitidas en nombre del profesional o empresa realizó la venta.

Facturas pro-forma

Es un documento que detalla una oferta comercial, indicando la forma exacta que tendrá la factura tras el suministro.

No tiene valor contable ni tampoco como justificante, se utiliza fundamentalmente en comercio internacional para obtener las licencias de importación, para la realización de algunas operaciones como el leasing, o para el envío de muestras comerciales.

Plazos para emitir facturas y libros contables obligatorios

Plazos de emisión, envío y conservación de facturas

Plazos de emisión de facturas

La expedición de facturas debe efectuarse al realizarse la operación. Sin embargo, cuando el destinatario de la operación sea un empresario o profesional (que actúe como tal), deberán expedirse antes del día 16 del mes siguiente, contado a partir del citado momento.

En todo caso, los documentos deberán expedirse antes del día 16 del mes siguiente al periodo de liquidación del impuesto en el que se hayan realizado las operaciones.

Plazos de envío de facturas

El plazo de envío al cliente de la factura una vez emitida es de un mes desde la fecha de emisión.

Plazos de conservación de facturas

La legislación nos obliga a conservar tanto las facturas emitidas como las recibidas en nuestra actividad económica.

El vendedor debe conservar una copia de cada factura emitida o ticket durante seis años a partir de su emisión.

El comprador que tenga la condición de empresario debe conservar las facturas recibidas, numerándolas correlativamente durante:

- Seis años si se trata de géneros para la venta.

- Diez años cuando haya adquirido inversiones para la empresa (como mobiliario o maquinaria).

- Quince años en la compra de bienes inmuebles (locales, edificios, terrenos...)

Libros de facturación

La normativa reguladora del IVA establece unos libros registros que han de llevar los empresarios o profesionales y que son los siguientes:

- Libro registro de facturas emitidas.

- Libro registro de facturas recibidas.

- Libro registro de bienes de inversión.

- Libro registro de operaciones intracomunitarias.

Además, en el caso de profesionales (personas físicas) es obligatorio llevar:

- Libro de Provisiones.

- Libro de Gastos Suplidos.

Software y programas de facturación

Como se ha explicado, el formato y medio para emitir facturas es muy amplio y son perfectamente válidas las facturas emitidas en formato papel, mediante el uso de plantillas o talonarios de imprenta, formato electrónico, etc.

Sin embargo, nuestra experiencia de años en el asesoramiento en la gestión a empresas, autónomos y profesionales, nos indica con son muchos los motivos por los que es muy recomendable el uso de un software o programa informático para la emisión de las facturas.

6 motivos por los que usar un software de facturación para emitir facturas de venta:

- Facilitan y agilizan la elaboración.

- Evitan los errores de cálculos y descuadres.

- Evitan errores en datos, incluso errores ortográficos.

- Evitan la duplicidad de facturas o errores en la numeración.

- Facilitan el control y la gestión de sus cobros.

- Pueden exportar los datos a contabilidad reduciendo dobles mecanizados.

Además, los programas de facturación han evolucionado mucho en los últimos años, y actualmente:

- Hay programas de facturación muy fáciles de usar.

- Hay programas de facturación a costes muy bajos.

- Hay programas de facturación online, accesibles desde cualquier dispositivo y lugar.

Cómo hacer facturas con Cuéntica

En el año 2011, en Cuéntica lanzamos al mercado nuestro software de gestión. Es un sistema pensado para cubrir todas las necesidades de gestión de los autónomos y PYMES en España, incluyendo la facturación, el registro de gastos, el control de cobros/pagos y el cumplimiento de todas las obligaciones con la Agencia Tributaria.

Cuéntica está diseñado para que cualquier persona pueda llevarse la gestión de su negocio, sin necesidad de ser un experto en la materia. Es un software muy sencillo de usar que además aporta información vital para la toma de decisiones en el negocio. Por ejemplo:

- ¿Sabes cuánto IVA pagarás este trimestre?

- ¿Cuál es el siguiente número de factura que tienes disponible?

- ¿Qué clientes se están retrasando en el pago de las facturas?

Si quieres darle una oportunidad, puedes contratar Cuéntica ahora por sólo 19€/mes. O si quieres, también puedes elegir una modalidad más avanzada para incluir todo el asesoramiento que necesites por parte de nuestro equipo de asesores y economistas.

Programas de facturación online

Recientemente la reconocida publicación online Consumer.es publicó un artículo recomendando diferentes programas de facturación para autónomos:

Otros aspectos importantes

Cobro de facturas en efectivo

¿A qué operaciones afecta?

A cualquier operación superior a 2.500€ entre una empresa o empresario y cualquier otro empresario, particular o entidad, aunque se fraccione el pago o el cobro en importes más pequeños.

¿A qué operaciones no afecta la prohibición?

A las operaciones entre particulares y a las operaciones en que intervienen entidades financieras como ingresos o retiradas de dinero a través de cuentas bancarias.

¿Qué se considera pago en efectivo?

- Los billetes y monedas nacionales o extranjeros.

- Los cheques bancarios al portador.

- Los pagos por medios en los que no quede clara la identidad del comprador o vendedor.

Sanciones por incumplimiento y denuncia

La sanción consiste en una multa del 25% del importe abonado a cualquiera de las partes, tanto al pagador como al receptor del dinero.

Sólo se evitará la sanción si, en el plazo de 3 meses desde la fecha del pago, se denuncia la operación ante la Agencia Tributaria.

¿Qué debo hacer?

Guardar justificantes de los pagos superiores a 2.500€ que no se realizan en efectivo durante un plazo de cinco años.

Normativa

- Ley 58/2003, de 17 de diciembre, General Tributaria.

- Real Decreto 1619/2012, de 30 de noviembre, por el que se aprueba el Reglamento por el que se regulan las obligaciones de facturación (BOE Núm. 289 del Sábado 1 de diciembre de 2012)

- Disposición Transitoria Segunda. Expedición de facturas y documentos sustitutivos rectificativos y rectificación de anotaciones registrales.

- Orden EHA/962/2007, de 10 de abril, por la que se desarrollan determinadas disposiciones sobre facturación telemática y conservación electrónica de facturas, contenidas en el Real Decreto 1496/2003, de 28 de noviembre, por el que se aprueba el reglamento por el que se regulan las obligaciones de facturación

- Orden PRE/2971/2007, de 5 de octubre, sobre la expedición de facturas por medios electrónicos cuando el destinatario de las mismas sea la Administración General del Estado u organismos públicos vinculados o dependientes de aquélla y sobre la presentación ante la Administración General del Estado o sus organismos públicos vinculados o dependientes de facturas expedidas entre particulares

- RESOLUCIÓN de 24 de octubre de 2007, de la Agencia Estatal de Administración Tributaria, sobre procedimiento para la homologación de software de digitalización contemplado en la Orden EHA/962/2007, de 10 de abril de 2007.

- Orden HAC/3134/2002, de 5 de diciembre, sobre un nuevo desarrollo del régimen de facturación telemática previsto en el artículo 88 de la Ley 37/1992, de 28 de diciembre, del Impuesto sobre el Valor Añadido, y en el artículo 9 bis del Real Decreto 2402/1985, de 18 de diciembre.

- Directiva 2006/112/CE del Consejo, de 28 de noviembre de 2006, relativa al sistema común del Impuesto sobre el Valor Añadido (Capítulos 3 y 4 y Título X (arts. 164 a 166) de la Ley 37/1992, de 28 de diciembre, del Impuesto sobre el Valor Añadido y Título IX (arts. 62 A 70) del Reglamento del Impuesto sobre el Valor Añadido, aprobado por el Real Decreto 1624/1992, de 29 de diciembre

- Artículos correspondientes a los regímenes especiales de la Ley y del Reglamento del IVA. Disposición adicional quinta del Reglamento del Impuesto sobre el Valor Añadido, aprobado por el Real Decreto 1624/1992, de 29 de diciembre

Enlaces y documentación

Documentos de interés:

- Manual práctico de facturación y libros de la Agencia Tributaria 2011 (PDF, 2,1MB)

- BOE - Reglamento de Obligaciones de Facturación - Diciembre 2012 (PDF, 350KB)

Enlaces de interés: